追Roth

Roth 的全名是 Roth Individual Retirement Account(Roth IRA)。 为什么需要 追 Roth 让它成为我们在美国生活的伴侣呢。这得从资本主义美国的两条社会公理 说起。

1. 资本的增值永远强于劳动力和储蓄的增长。

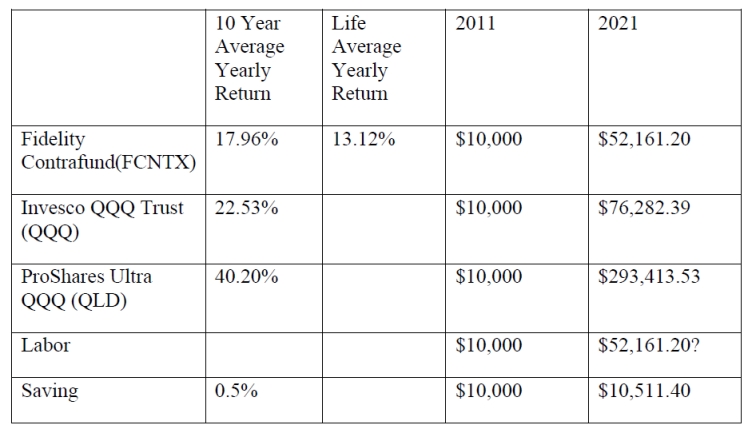

2. 诚实交税,但避免缴愚蠢税。 第一条不言而喻,因为这本是资本主义的定义。为直观起见,下面的表格比较了资本的增值和劳动力和储蓄的增长。

表中的第一个资本增值选择是富达(Fidelity)公司创立于 1967 年的 Contrafund 共 同基金,而第二第三则是美国纳斯达克(NASDAQ),即美国科技股票指数和加倍 指数基金 。假设 2011 年,注资$10,000,如果对美国的科技发展有绝对信心,买了 QLD,2021 年底的资产值会是$293,413.53。如果只是有点信心,买了 QQQ,2021 年底的资产值则为$76,282.39。就算和我一样懒,相信共同基金管理者的聪明才智,傻傻地买了 Contrafund,2021 年底的资产值也有$52,161.20。现在假设某劳动者2011 的月工资为$10,000,2021 年底涨到$52,161.20 恐怕闻所未闻,而要涨到$293,413.53 则是异想天开。如果 2011 年把$10,000 存入银行长期储蓄,大方一点,假设 年利率为 0.5%,2021 底的金额则为$10,511.40。资本增值能带来财富积累,劳动和储蓄,难。

第二条本该是常识,听美利坚合众国大总统讲一次大家就记住了。2016 年,在 一场辩论会上,一位听众问特朗普,为什么他,一位亿万富豪,交的税比自己还少? 特朗普坦然回答:“因为我比你聪明(笑声)”。虽然有故总统在喝高了时也说过: “不要问国家为你做了什么,而是你为国家做了什么(掌声)。”但有智者已经当 头棒喝过:“有没有搞错” ? 美国宪法开宗明义说的是:国家是用来保护每个人 的个人权利的。要人民主动为国家做贡献,可只字未提。还是特朗普耿直,一语道 破天机,赢得 2016 年总统大选。

要想在美国生活不落后,得想法让个人财富增长跟上平均资本增值。我能想得 出来的不费力的办法只有一个,那就是开一投资账户,每年盲目购入。 比如说, 在前面提到过的纳斯达克 QQQ,道琼斯工业平均(DOW Jones Industrial Average) DIA,或者纽约证券交易所(New York Stock Exchange,NYSE)SPY 等许多类似 的指数基金里选一个投资。如此,跟上平均资本增值的目标就达到了。

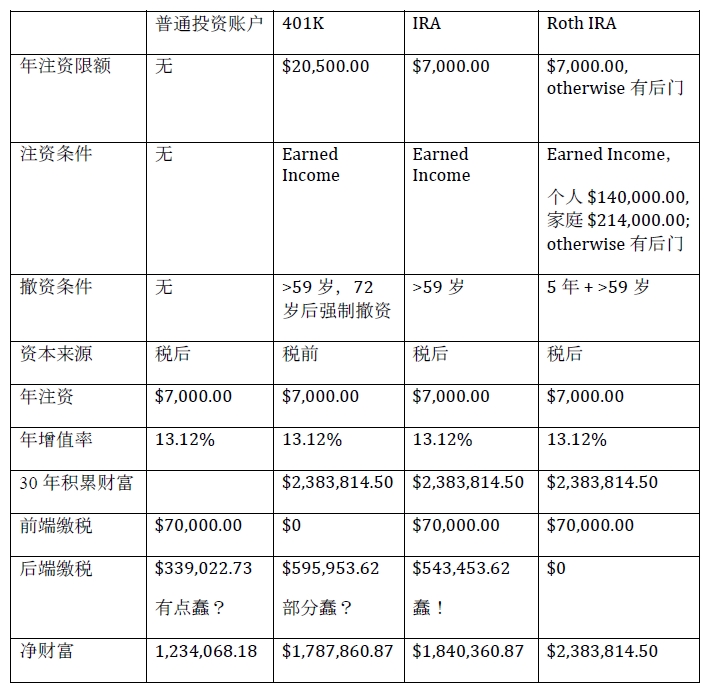

下面表格列出了我们普通人可以获得资本增值的四种投资账户 30 年的资本增值 以及诚实缴税后的结果。给结果时,我随意假设了 Contrafund 的 13.12%的终身平 均年增值。另外一个假设则是每年投资的本金数目都是$7,000.00 元,这是因为个 人退休投资账户(IRA)当前允许的年注资额度就是这个数。最后一个假设则是每 年的平均税率均为 25%,这对于生活在高税的州的人可能会有点低,但对有些人 也可能会过高。这个假设和选择 Contrafund 的假设一样,只会影响纳税的具体数 目,但不会改变要讲的道理。

最右边一列是 Roth IRA(简称 Roth ),如果年平均增值率是 13.12%(投资 Contrafund),持续每年投资$7,000.00,30 年后 Roth 将会有一笔价值 $2,383,814.50 的积累(净)财富。只要拥有 Roth 超过 5 年,且户主年龄超过 59岁后,这笔财富就可以被任意支配,甚至还可以传给后代,而不用再交一分钱的税。 与此相比,如果投资行为完全一样,只是资本增值发生在个人退休账户(IRA)里 。虽然 30 年后也会积累同样数目的财富,但如果要支配这笔财富,就得交一笔($2,383,814.50-30*7,000.00*0.25=$543,453.62 的资本增值税,净财富就变 $1,840,360.87 了, 而这笔税是可以不交的。

准备退休基金的最普遍做法是通过 401K 账户用税前的钱投资。如此,25%的 税率,30 年一共可以躲过 $70,000.00 的收入税。但取出时,就得连本带利交一笔 2,383,814.50*0.25=$595,953.62 的收入税了。注意,由于 401K 账户有规定,一 个人满 72 岁后,每年必须按资产的比例撤资。撤资就得缴税。要想少缴税,不容 易。但动点脑筋,通过 Roth 免去些税还是可以办得到的。

当然,平常大家花时间精力最多的是普通投资账户。与退休账户在撤资时才缴 税不同,投资账户的资本增值当年就得缴纳。这笔税,得老实交,因为每年的交易 税务局都是有纪录的。因此,作为资本增值的手段,这个账户的收益其实是最差的, 因为每年的资本都会因为税流失掉一部分。但这个账户有一个其它账户没有的优点, 注资和撤资的时间数量完全自由,且投资手段更多样,亏赢可以更大,也更刺激; 是个追梦和玩心跳的地方。尽管没有克林顿太太玩出百倍增值的本事(严格地说, 是把 $1,000.00 的本钱 10 个月就炒到 $99,000,然后金盆洗手),当年翻番,大家也不是不敢想。人总是要有点梦的。挣了钱老实交税给国家做贡献,亏了自己扛住; 沧海横流,方显英雄本色,大家玩好!

比较一下各种账户最后一行净资本的数目,大家是不是对追 Roth 有点感觉了? Roth 最让人动心的地方是,一旦有点本金,继续注资或者不再注资,她都是个随 资本增值,一生不必再交一分钱税的金矿。 心动不如行动,下面是我知道的具体行动步骤。

1. 如果收入没有达到 Roth 的注资上限,光明正大走进 Roth 即可。开个户,每 年放$7,000.00 进去投资,Roth 就追到手了。

2. 若收入超过上限,就需要走“后门”追了。 先开个 IRA,放入交过税的 $7,000.00 。IRA 里交过税后的钱是可以转进 Roth 的 。钱放进去后,在同一投资公司再开一 Roth IRA 账户转钱即可,今后增值税就不用缴了。这就是后门。注意,不管是直接往 Roth 注资,或者经过 IRA 注资,注资的钱都 必须是挣来的钱(Earned Income);没有挣来的钱,不能注资。

3. 另一个走 Roth 后门的机会是在换工作时。这时,一个人可以移动或者不移 动自己在老公司 401K 账户上的钱到新公司去,但也可以选择把钱转到自己 的(Rollover )IRA 上。如此一来,就有机会把 IRA 里的钱一次或者多年多次通过后门转移至 Roth 账户享受资本增值免税的好处。但这么做之前需要 根据自己当年的收入好好盘算一下。转移的钱要缴税。工作时,收入可能已 经足够高,再加上要转移的钱就可能会触及高税率从而导致本金损失太多, 有可能得不偿失。

4. 再一个机会则是在退休后。在把 401K 里的钱不交税转到(Rollover )IRA 后,同样也可以把部分钱从 IRA 账户转移到 Roth。不过,盘算就容易多了。 许多人刚退休,特别是提前退休,是不马上领取社保金的。即使领,社保金 的数目也不高。如果不马上从中取钱(72 岁之前有这个选择),退休后的 年收入就可能为零或者很低。这时,转移就不需要交税或者只交很少的税。 注意,一次转移太多则会触及美国阶梯形的高税率,所以最好多年分次转移。 即使退休了,一个人其实仍然还有多年时间享受生活和资本增值。一个从此 资本增值不交税的金矿里的矿多一点;不是坏事。

5. 如果除了操心自己,还喜欢为孩子操心。孩子小时,可以开一委托(Custodian)Roth IRA,暗地里帮一把。大了,就是她们自己的事了 。 利 用 Roth 帮孩子可是为她们的将来准备一个资本增值免税的大金矿,且有更 多的时间增值,这可比直接传承给她们点钱有价值的太多了。

这么写显得我是个能人似的,我还真不是。我这个人对挣太多的钱并不很上心, 也没给孩子开 Roth IRA,只是好奇心重,所以很早就知道 Roth 的存在。上面提到 的后门也都一一走过,知道可行,但并非持之以恒。 另外,我其实是认同这个观 点的,一个人挣了钱,老老实实交税,让国家也分点红,理所应当,所以对缴税并 不十分在意,甚至还交了不少愚蠢税。但下面三件事情让我有感而发,于是才写了 这篇文章。

第一件是退休后和朋友闲谈 。发现有人虽然生活在资本主义的美国,但过的仍 然是社会主义中国的日子。在中国,如果工作时,劳苦功高,晚年政府自会发一笔 足够高的退休工资,孩子再孝顺点,后半生就衣食无虞了。但美国的社保金可真不 是退休工资,孩子也八成靠不住。要晚年生活有保障得自己未雨绸缪,操点心,还 得让资本主义帮帮忙。所以,知道美国社会公理是有必要的。

第二件是去年国会讨论堵 Roth 的后门时,披露出有富豪们利用 Roth 的后门,不仅仅为自己准备了有成 百上千万资金的 Roth IRA,而且还为自己的子女也准备好了同样多资金的。富豪这么做,对于我们这些财富积累从零开始的新移民打工仔和我们的后代就非常不公 了。为公平起见,开口为大家提个醒,义不容辞。 虽然法案现在还没通过,但政客已经有心了。如果还想走后门,得抓紧。最后一件就是亿万富豪前总统关于 “愚蠢税” 的说法。我们这些异乡客选择在这个国家落脚,自应老实缴税。但有钱有势的主人嘲笑我们交的是愚蠢税,就有点让人伤心了。 大家同学、同事、同胞一场, 交流交流些不被当蠢货的信息,理所应当。

如果你有耐心读到这里,我再给你介绍另一位比 Roth 还令人心爽的美国生活伴侣,HSA (Health Savings Account) 。千万不要被它的名字所迷惑,它实际上是 个和前面提到过的那些账户一样的投资账户,只是投资选择要少一些,且在户主65 岁前,账户里的钱只能用于与健康有关的开支。但 HAS 可不仅资本增值不缴税, 注入的钱也是税前的,真可以称得上是美国最爽的投资增值手段。如果你的雇主提供这个选择,不要错过了。

要拥有这个账户,当雇主提供医疗保险时,一个人必须选择高自付健康保险(HDHP)。它表面上的坏处是,每次看医生,大部分的医疗费得自己付。这就是 为什么这个保险允许个人设立一个 HSA 账户,放进一定数量的税前工资(有限 额)。看病、拿药、和做一切与健康有关的事需要钱时就从这里面取。如果把放入 HSA 的钱当成是需要自付的那部分保险年费,区别就是:不管看不看病,付其它 保险的年费,付了就没了。而放入 HSA 的钱,如果当年看病的次数不多,钱花得 少,账户里剩下的钱就永远属于自己了,并可以用来投资,获得资本增值,且无需 缴税。

根据我的经验,如果看病次数不多(每年的健康检查以及预防针 HDHP 全包), 每年剩下的钱可真不少。我工作时的雇主因为想鼓励员工选择这个保险(年费低, 雇主的开支也低),还主动每年为每位员工的 HSA 存入$1200.00。通常,一年的 自付还达不到这个数(看一次病的自付通常是$100.00-$200.00)。这个选择还有 另一个好处, 按规定它必须有年自付最高极限。也就是说,如果一年就医的自付 部分超过了最高极限,那么,不管超过的数目是十万还是百万,都是保险公司的责任,个人一点不用承担。我觉得这比选其它按比例分担医疗费的普通健康保险还令 人心安。